Minderung des geldwerten Vorteils um Abstellkosten

Arbeitnehmer, die ein betriebliches Kraftfahrzeug auch für private Zwecke nutzen, sind oft mit der Frage konfrontiert, wie sie den geldwerten Vorteil dieser Nutzung mindern können. In diesem Beitrag werfen wir einen genaueren Blick auf die Möglichkeit, die Steuerbelastung hierfür zu mindern.

Geldwerter Vorteil der privaten Nutzung

Wer seinen Firmen PKW auch privat nutzen darf, muss diese Nutzungsmöglichkeit als geldwerten Vorteil versteuern. Dies erfolgt meist in Form der 1 % Regel.

Danach sind pro Monat 1 % des Bruttolistenneupreises des Fahrzeug im Zeitpunkt der Erstzulassung zu versteuern. Bei Elektrofahrzeugen können es 0,5 % oder sogar nur 0,25 % vom Bruttolistenneupreis sein.

Beträgt der Bruttolistenneupreis beispielsweise 30.000 EUR, sind pro Monat 300 EUR zu versteuern.

Hinzu kommt oft noch ein weiterer steuerpflichtiger geldwerter Vorteil für Fahrten zwischen Wohnung und Arbeit.

Zuzahlung kürzt geldwerten Vorteil

Gemäß den Lohnsteuerrichtlinien und einem Schreiben des Bundesministeriums für Finanzen kann ein Arbeitnehmer durch Zahlung eines pauschalen oder individuellen Nutzungsentgelts den geldwerten Vorteil für die private Nutzung des Dienst PKW mindern.

Als Pauschale Entgelte kommen dabei in Betracht:

✅Monatspauschalen

✅Kilometerpauschalen

✅übernommene Leasingrate

Individuelle Entgelte beinhalten die vollständige oder teilweise Übernahme einzelner Kraftfahrzeugkosten durch den Arbeitnehmer, gemäß arbeits- bzw. dienstrechtlicher Vereinbarungen. Dazu gehören zum Beispiel folgende Kosten:

✅Treibstoffkosten

✅Wartungs- und Reparaturkosten

✅Kraftfahrzeugsteuer

✅Beiträge für Haftpflicht- und Fahrzeugversicherungen

✅Garagen- oder Stellplatzmieten

✅Kosten für Anwohnerparkberechtigungen

✅Wagenpflege- und -wäsche

Arbeitnehmer die solche Kosten selbst übernehmen, können den geldwerten Vorteil aus der Überlassung des PKW für private Fahrten und damit den steuerpflichtigen Arbeitslohn somit mindern.

Garagekosten am Wohnort zählen auch

In einem wegweisenden Urteil vom 4. Juli 2023 hat der Bundesfinanzhof jetzt entschieden, dass die vom Arbeitnehmer getragenen Aufwendungen für die Garage am Wohnort den geldwerten Vorteil mindern, wenn eine rechtliche Verpflichtung besteht, das Fahrzeug in der Garage zu parken.

Nur wenn eine solche Vereinbarung zwischen Arbeitnehmer und Arbeitgeber besteht, kann der steuerpflichtige Arbeitslohn um die Kosten der Garage am Wohnort gekürzt werden.

Gibt es keine Vereinbarung zwischen Arbeitgeber und Arbeitnehmer zur Unterstellung des Dienst PKW besteht keine Möglichkeit zur Kürzung des geldwerten Vorteils.

Sind die Vorrausetzungen erfüllt können folgende Kosten berücksichtigt werden:

✅Garagenmiete

✅Abschreibung der Garage

✅Finanzierungskosten der Garage

✅anteilige Grundsteuer für die Garage

✅anteilige Kosten Niederschlagswaser

Abstellkosten am Arbeitsplatz

Das Finanzgericht Köln hat zusätzlich festgestellt, dass Kosten für den Parkplatz am Arbeitsort, die vom Arbeitnehmer getragen werden, ebenfalls eine Minderung des geldwerten Vorteils aus der Dienstwagengestellung ermöglichen (FG Köln, Urteil vom 20. April 2023 - 1 K 1234/22).

Das Urteil ist leider noch nicht rechtskräftig da die Finanzverwaltung Revision beim Bundesfinanzhof eingeleg hat (BFH-Az.: VI R 7/23). Eine abschließende Entscheidung des Bundesfinanzhofs steht damit noch aus.

Was jetzt zu tun ist

Nutzen Sie für das Abstellen Ihres Firmen PKW zu Hause oder am Arbeitsplatz eine Garage oder ein Parkhaus bzw. eine andere Parkmöglichkeit und tragen Sie die Kosten hierfür selbst, sollten Sie mit Ihrem Arbeitgeber eine Vereinbarung hierzu treffen.

Sobald eine Verpflichtung durch den Arbeitgeber zur Unterbringung des Dienstwagens in der Garage oder im Parkhaus besteht, sollten Sie die Kosten hierfür der Lohnabrechnungsstelle Ihres Arbeitgebers mitteilen.

Achten Sie in Ihrer Lohnabrechnung dann drauf, das der geldwerte Vorteil aus der PKW Überlassung um die Abstellkosten gekürzt wurde.

Keine Kürzunng bei der Lohnabrechnung was nun

Wurde die Kürzung bei der Lohnabrechnung nicht vorgenommen können Sie diese auch bei Ihrer Einkommensteuererklärung nachholen.

Hierzu müssen Sie den Bruttoarbeitslohn lt. Lohnsteuerbescheinigung um die Kosten der Garage oder des sonstigen Abstellplatzes kürzen.

Reichen Sie bitte zusammen mit der Einkommensteuererklärung eine Erläuterung für die Kürzung des Arbeitslohns beim Finanzamt ein.

Außerdem sollte dem Finanzamt auch die Vereinbarung mit dem Arbeitgeber über die Verpflichtung zur Abstellung des Firmen PKW in einer Garage, in einem Parkhaus oder einem sonstigen Abstellort eingereicht werden.

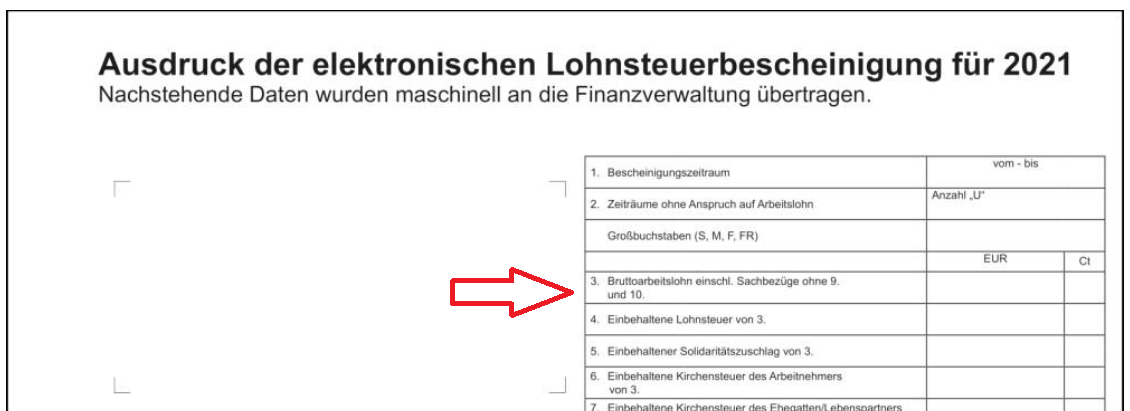

Hier finden Sie den Bruttoarbeitslohn inkl. geldwerten Vorteil aus der PKW Überlassung

Hier finden Sie den Bruttoarbeitslohn inkl. geldwerten Vorteil aus der PKW Überlassung

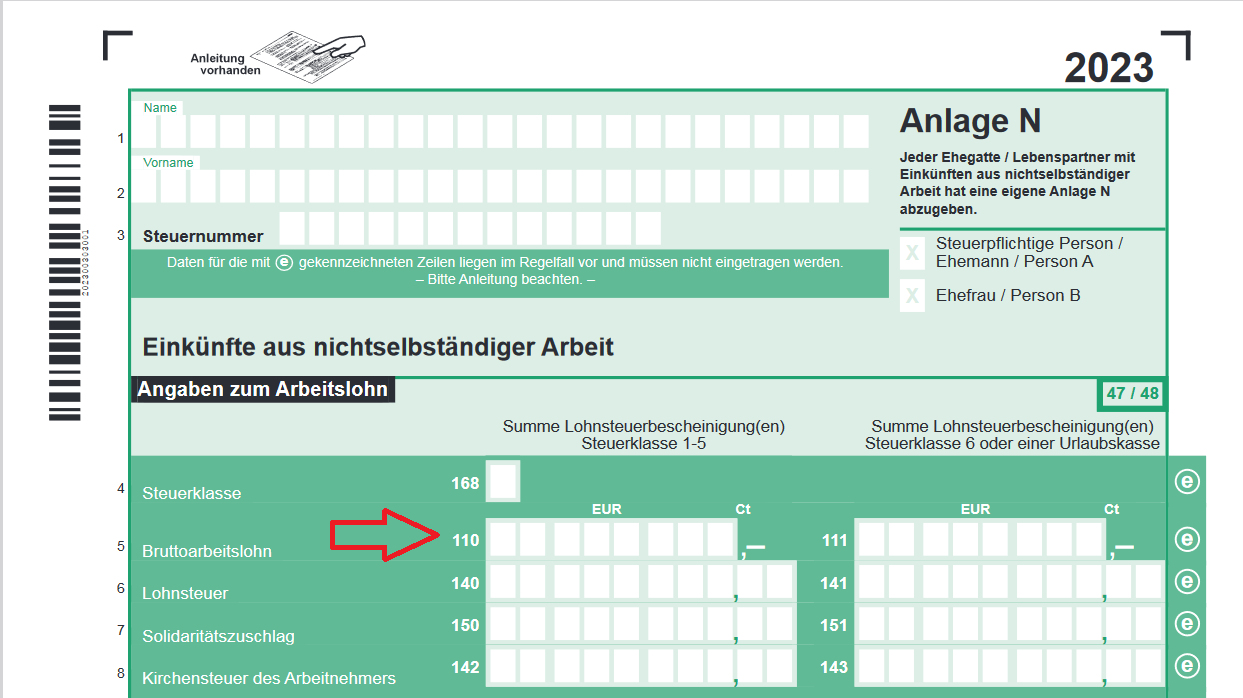

Tragen Sie hier den um die Garagenkosten gekürzten Bruttoarbeitslohn ein

Tragen Sie hier den um die Garagenkosten gekürzten Bruttoarbeitslohn ein